2/21に東京(初台)で開催された、サムライ・インターナショナル株式会社主催のセミナー「究極のマネタイズ!?アプリの事業売却方法とグロースハック!」の参加レポート(その1)をお送りします。

本記事では、サムライ・インターナショナルさんが、実際にアプリを売却したときの方法・流れ・必要事項などをまとめています。

今後、おそらく増えてくるであろうアプリのM&A、アプリの売却を考えている人は、全体の流れを見ておくと参考になると思います。

サムライインターナショナル株式会社について

岡田:

サムライインターナショナル株式会社の事業内容は3つ、メディア事業は今アプリが累計400万ダウンロード以上。あとはコンサル事業、アドネットワーク事業(アドティッカー)を提供しています。

アプリの事業売却の背景

岡田:

2013年12月にアプリ(複数まとめて)を売却しました。価格は守秘義務があって言えませんが、マンションが買えるくらいの価格で売ることができました。だいたいVC(ベンチャーキャピタル)から資金調達するくらいの価格のイメージです。

アプリの売却事例はいくつかあって、3年ぐらい前に「ショッピッ!」というバーコードで価格を検索するアプリ、最近だと「写真袋」というアプリが売却されています。

売却のオファーの種類は2つ。※今回は営業型。

1、スカウト型「相手が御社の事業を買いたいんだけど」と言ってくるパターン。

2、営業型「こちらから当社の事業買いませんか」とオファーするパターン。

売却方法についても2つ。※今回は事業売却。

1、企業売却「会社の株を売って会社ごと売る」というパターン。

2、事業売却「会社は売らずに、会社内の1つの事業を売る」というパターン。

事業売却をした理由は、アドネットワーク事業(広告事業)をやりたくて、そのためにお金が必要だったため。ただ、資金調達はタイミング的に行いたくなかった。それは、既存のアプリを売却した資金で、アドネットワーク事業を大きく伸ばした後に資金調達をするという計画を立てていました。

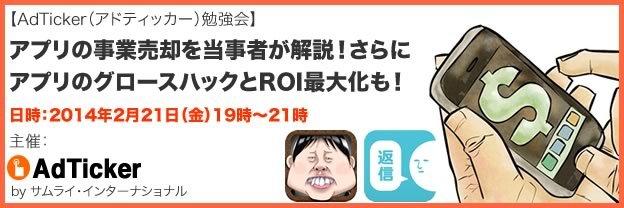

アプリM&A、8つのステップ

岡田:

アプリM&Aの大まかな手順はこの8つのステップです。

ステップ1:M&Aのアドバイザー契約

M&Aのアドバイザー契約を行いました。当社はノボットの小林さんからご紹介をいただき、株式会社ブルームキャピタルの宮崎さんに依頼しました。フィー(売却成約時の手数料)の条件交渉をして契約締結しました。

「誰が」このアドバイザーを担当してくれるかが成功を大きく左右するとおもいます。どの程度本気で仕事をしてくれるか、そして今回はアプリというIT事業の売却でしたので、その業界に強いか。

その意味ではブルームキャピタルの宮崎さんにお願いして正解でした。フィーは決して安いものではありませんでしたが、それ以上の価値を得たという実感です。

ステップ2:売価の査定

「セルサイド・デューデリジェンス」と「価格算定」を行います。要はアプリを売却するために、自社事業の理解を行った上で「売値を決める・査定をする」ということです。

査定にあたっては、PL(損益)の推移と今後の収益予測、ユーザー数の推移の資料を作って、「売却価格としてこのぐらいだったら妥当じゃないか」と算定しました。

価格を決めるポイントは主に3つ、(※今回は1と2の方法で価格を決めました。)

1、ユーザー獲得単価。

要はユーザー獲得単価が例えば300円ぐらいだったら、「300円×ユーザー数」という感じでそのアプリの価値が決まる。

2、買収額を数年で回収すると考えて、

「数年間の利益がどれくらいの利益額になるか」と算出し、それを売却希望額決定の材料にする。回収期間はサービスによって変わるかと思います。

3、人材獲得単価。

例えばグーグルとかFacebookは結構会社を買収していますが、それは「その会社にいる技術者が欲しかったから」という意味合いもある。

ステップ3:資料の作成

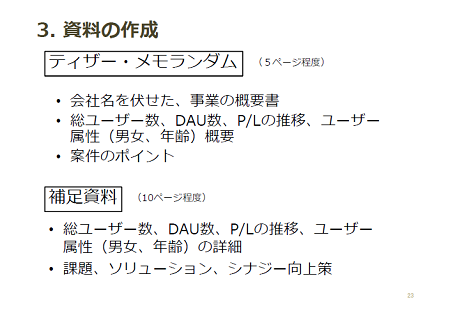

主に2つの資料を作成しました。

1つがティザー・メモランダムという5ページ程度の資料です。これは買収先を探すときの営業時に使う資料で、ざっくり事業概要を書いて、総ユーザー数、DAU数、PL(損益)がこれぐらい、こういう風に推移しています、ということを書いている資料。会社名、サービス名、アプリ名は伏せてあります。

2つ目が、補足資料(10ページくらい)。細かくエクセルに、ユーザー数、DAU数、PL(損益)推移、事業の課題とその解決策なども書かれた資料です。事業の魅力や、買い手が気にするであろうポイントを可能な限り入れ込んでいきます。

ステップ4:売却先探し。

「ここは買ってくれる可能性がありそうだ」と思った会社を、我々でもリストアップし当たってもらいました。ブルームキャピタルさんで保有している、IT業界以外の企業でIT事業をM&Aしたいと考えている会社のデータベースにもアプローチしてもらいました。

最終的には、ブルームキャピタルさんが見つけてきた、IT業界ではない会社が最終的な買い手になりました。

ステップ5:面談。

ステップ4で興味を示した会社と面談します。だいたい、社長、M&A担当者、事業部長などが複数人出てきます。

事前に、M&Aアドバイザーと買い手候補の企業間で秘密保持契約を結んで、「この会社がアプリを売却しようとしているぞ」という情報が外部に漏れないようにします。ステップ3で作った補足資料を使ってプレゼンして、買い手に判断してもらう。

どれぐらいの確率で買収検討までいくかというと、だいたい40社に打診して、面談が20社ぐらい決まって、検討2みたいなイメージです。

ステップ6:条件提示。

買収候補先と自社で、価格や条件をすり合わせる、詰めの段階になります。「このぐらいの価格でいきましょうか」と決まったら次のステップに進んで、デューデリジェンスと面談を実施します。

ステップ7:デューデリジェンス

デューデリジェンスには3種類あります。1つ目がビジネスデューデリジェンス、事業の将来性を先方が分析する。先方で事業計画をつくる作業を含みます。

2つ目、財務のデューデリジェンス、過去の収益や財務状態を調査されます。

3つ目、法務のデューデリジェンス、契約の妥当性・正当性を見られます。

当社の場合は、1のビジネスデューデリジェンスで、さらに細かいアクティブユーザー数字、ダウンロード推移、広告収益がどこのアドネットワークでどれぐらいあがってるかという情報開示をして、チェックしていただきました。あとは、先方の弁護士と面談をして、必要書類を提出したり、質問に回答したり。

ステップ8:契約・クロージング

デューデリが終わって、「確かにこの価格でOKです、問題ありません」となったら、最後に契約とクロージングに入ります。

契約書については、双方で弁護士をたてて譲渡契約書を作成する、まずこちらから契約書のひな形を渡して、お互いの弁護士間ですり合わせををする。この契約書はずっと生きるものなのでお互い慎重に作成を行います。

契約書が出来たらサインをしないといけないので、自社で臨時株主総会を開きます。通常の株式譲渡であれば取締役会決議で問題ございませんが、当社の場合「事業譲渡」でしたので、株主総会決議が必要でした。

うちは投資を受けているので、株主がNOと言ったら進められない。事前にしっかり根回しをした上で、株主総会を行いました。

iPhoneアプリの場合、譲渡実行については、iTunesコネクトに「Transfer App」という機能があるので、これを使います。実行すると、瞬時にそのアプリが譲渡先のアカウントに紐付きます。

そしてサーバーの譲渡も行い、アドネットワークの広告枠についてはそのまま渡すことができないため、先方にアドネットワークのアカウントをつくってもらう。

今回はAdmobメディエーションを使っていたので、譲渡先に新規で広告枠を取得してもらいメディエーションに登録していた広告枠IDを先方のIDに変えて、売上が先方のアカウントにつくようにしました。

これでアプリの所有権、売上も先方につくようになり、実質的に譲渡実行がなされるといったことになります。譲渡実行がされると売却金額が入金されます。

クロージングまでの期間については、当社の場合6ヶ月間かかりました。実は一番最初のディールで決まりかけたのですが結局ダメになって、6ヶ月かかりました。

宮崎:

だいたい、平均で3ヶ月~半年ぐらいが売却までの相場です。その事業がすごく有名で、かつ強い買い手がみつかった場合はすぐ決まりますし、場合によっては2~3年かかることもある。

アプリ売却を終えてみて。

岡田:

アプリの売却を終えてみての感想的としては、まず1つ目は売り先見つけるのが大変でした。

時間を取るのが大変だし、売却先を見つけるだけの人脈もない、自社だけだと正直無理でした。ここはアドバイザーに頼って一番良かった部分。アドバイザーによっては、労を惜しんで多数の買い手に打診してくれないこともあるようですが、積極的に打診をいただき、大幅な時間の節約にもなりました。

あとは、売却額の妥当性のところ。「自分のアプリがいくらで売れるのか?」という値付けをするときに、「本当にその金額が妥当性なのか」が判断できなかった。

最初に、自社で「これぐらいの金額が妥当だろうな」というのをつくって宮崎さんに相談したのですが、きちんと査定(デューデリ)した結果、当初想定していた価格を大幅に超える金額が「妥当な金額」となりました。

なので、自分たちだけで売却に成功していたとしても、今回の実際の売却金額より大幅に安い金額で売却していたかもしれません。

宮崎:

M&A交渉のシーンにおいて、買い手と売り手が両方共プロっていうケースはほとんどなくて、本当は折り合うはずの交渉がうまくいかない場合が多い。

例えば、姉と妹がオレンジの取り合いをしている、お姉ちゃんはケーキ作りでオレンジの皮が欲しい、妹はそのまま食べたいからオレンジの中身が欲しい。

それにお互い気づかずにオレンジの取り合いをしてしまうけれど、実際はうまく分ければお互いが欲しいところを手に入れられる、というケースが多い。

結局のところM&Aというのは商品取引と一緒、このものに対してこの人がいくらの価値をつけるか。

岡田:

あと独断ですが、いろんな面談を繰り返してきて、こういった事業(会社)が売却しやすいんじゃないかというのが3つあります。

1つ目が、ゲームのヒット作を連発できるような会社を、たぶん買いたいんだろうなという候補先がありました。

2つ目は、アクティブユーザー数の多いコミュニティは、どんなコミュニティかにもよるんですけど、売却しやすいと感じました。

あと、ゲームの攻略系メディアとかアプリは、おそらく売却しやすい。CtoCのeコマースとかも最近は売却しやすそうだとも思いました。

Adticker(アドティッカー)について。

岡田:

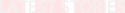

最後にAdticker(アドティッカー)の紹介です、バナーと併用できる、アイコン+テキスト形式のアドネットワークです。

実はアプリを売却しようとしている交渉中に、AppStoreのアルゴリズムの変動があって、順位が下がってしまって、当初の収益状況よりも悪化してしまったタイミングがありまして、

その時に、売却しようとしていたアプリに実装していた、アドティッカーの収益が伸びていた分がカバーすることで、なんとか売却成功したという背景もあります。

通常、320×50バナーを2本つなげると広告だらけのアプリっぽくなるのですが、アドティッカーの場合はテキストなので、そこまで広告広告しないのが特徴です。

バナーと併用してもクリック数の食い合いもなく、在庫切れもないように保証しています。収益の実装例としては、とあるアプリの場合はだいたい1.8倍ぐらいになった実績もあります。

取材協力:株式会社サムライインターナショナル、株式会社ブルームキャピタル

編集後記

貴重なお話でした。自社でも出来なくはなさそうですが、人脈持ってるエージェントに依頼したほうが手間が減って良さそうです。マッチする売却先の会社を見つけられるかが結構すべてな気がします。

アプリのM&Aのサイトはいくつかありますが、思いのほか売却希望のアプリ自体が少ない。そもそも売却の選択肢がまだ皆の頭にないか、それとも表に出てこないけどアプリの売却って結構あったりするのでしょうか。